Инвестиционные фонды и инвестиционные компании являются одними из основных операторов на фондовом рынке. Инвестиционные фонды, как и инвестиционные компании, имеют существенные профессиональные особенности и ограничения в своей деятельности на финансовом рынке, выделяющие их среди других посредников.

Если сравнивать привлекательность инвестиционных фондов и инвестиционных компаний с банковскими кредитными учреждениями первые доминируют по таким позициям:

- инвестиционные фонды и компании через владение акциями предприятия имеют значительно большее влияние на предприятие с помощью кредитования;

- акционерное совладение дает право голоса в корпоративном управлении, а кредитные отношения – нет (этот момент всегда учитывают долгосрочные инвесторы);

- банк получает финансовую прибыль – проценты за предоставленные займы, поступление которых имеет форму аннуитетных платежей в ограниченном времени;

- инвестфонды и компании ориентируются на нефиксированную и негарантированную прибыль, которая зависит от позиций предприятия на рынке, капитализации его акций и решений годовых собраний акционеров относительно распределения прибыли.

В современной экономике выделяют следующие виды инвестиционных фондов:

- Паевой инвестиционный фонд

- Фонды акций

- Бонд фонды (фонды облигаций)

- Индексные фонды

- Сектор фонды

- Фонды иностранных акций

- Другие типы инвестиционных фондов

- денежных рынков

- недвижимости

- дохода

- сбалансированные или смешанные

- опционов и фьючерсов

- с социальной ответственностью

- жизненных циклов

- Хеджевые фонды

Долевой состав работающих паевых инвестиционных фондов (по данным Национальной лиги управляющих и РосБизнесКонсалтинга), %

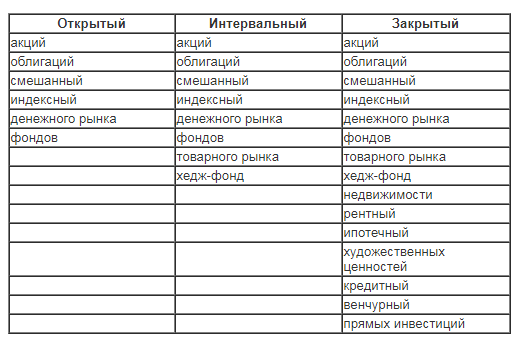

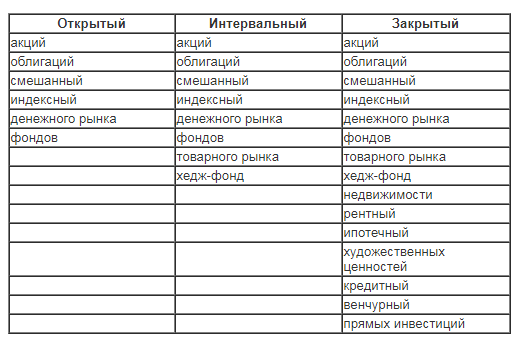

Также, паевые инвестиционные фонды можно классифицировать по таким категориям:

Инвестиционные фонды и инвестиционные компании представляют собой удобный для мелкого инвестора механизм участия в рынке ценных бумаг. В странах с развитой экономикой опыт работы на рынке ценных бумаг этих финансовых посредников имеет более давнюю историю, чем в России или Украине.

С целью обеспечения защиты интересов инвесторов и хранения той важной роли, которую играют инвестиционные фонды и инвестиционные компании в мобилизации капитала, в США разработана всесторонняя система регулирования инвестиционной деятельности, которая закреплена в Законе "Об инвестиционных компаниях". Согласно Закону, эти учреждения должны соблюдать требования по раскрытию информации и отчетности, которые провозглашены Законом "О фондовой бирже" в 1934 г. Согласно закону “Об инвестиционных консультантах” от 1940 г. в США за консультантами, которые нанимаются

инвестиционными компаниями, осуществляется надзор. Комиссия по ценным бумагам и фондовым биржам США является независимым государственным агентством. Она выполняет соответствующие функции и следит за выполнением вышеупомянутых законов.

Не смотря на значительный рост и изменения в сфере деятельности инвестиционных компаний с момента принятия «Закона об инвестиционных компаниях", правила и нормативы, разработанные в нем, остаются до сих пор эффективными.

Активы инвестиционных фондов (ИФ) в 1998 г. составили примерно 5, 5 трлн. дол., из них 45% принадлежали физическим лицам, а 55% - институциональным инвесторам. Если в 1990 г. фонды выплачивали $8,1 млрд.., то в 1997 г. - 184, 1 млрд. дол. В Европе активы инвестиционных фондов оценивают примерно в 3, 195 трлн. евро, из них :

- Германия - 696 млн. Евро;

- Франция - 602 млн. Евро;

- Италия - 451 млн. Евро.

Мировые тенденции развития инвестиционных фондов:

- ИФ из организационной формы все больше трансформируются в финансовый инструмент;

- управление активами ИФ осуществляется от диверсификации и дисперсии активов к диверсификации инвестиционных управляющих (см. директиву ЕС № 611, 1985);

- интернационализация ИФ;

- все большее участие ИФ в корпоративном управлении предприятиями, чьи ценные бумаги находятся в их портфелях (контроль результатов хозяйственно-финансовой деятельности);

- усиление защиты прав инвесторов ИФ.

Зарубежный опыт убеждает в эффективности таких форм коллективного инвестирования, как взаимные и паевые фонды. В США, странах

Евросоюза они занимают видное место в аккумуляции средств населения (более 70%). Именно эти структуры привлекают значительную часть

свободных финансовых ресурсов и управляют ими в дальнейшем обращении.

Почти 70% совершеннолетних работающих граждан США регулярно направляют свои пенсионные накопления не на банковские счета, а в инвестиционные фонды, которые размещают эти средства в акциях и других ценных бумагах. Ежемесячно фондовый рынок принимает около 2 млрд. дол. от американцев, рассчитывающих получить таким образом значительно больший доход, чем в банке. Если 10 лет назад в США было всего 900 инвестиционных фондов, которые контролировали млрд. дол. своих клиентов, то сегодня почти 3 тыс. таких фондов имеют капитал более чем 2 трлн. дол.

В целом в США так или иначе с фондовым рынком связано почти 100 млн. лиц, которые держат сбережения в ценных бумагах.

С середины 80-х годов в Западной Европе по инициативе Совета европейских сообществ получили распространение особые открытые инвестиционные фонды (Undertakings for Collective Investment in Transferable Securities), которые создаются для того, чтобы предоставить возможность фонда, который базируется в одной из стран-членов ЕС, продавать свои акции в других странах.

Потенциальных инвесторов фонды могут привлекать минимальной суммой инвестиций, условиями доходов, возможностью дополнительных вкладов. Например, в США сумма начальных вложений колеблется в пределах от 100 долл. (Franclin Growth Fund) до 3000 долл. (Vanguard U.S. Growth Portfolio Fund), есть фонды, не ограничивающие минимальной суммы вложений (Twentieth Century Fund).

Типовая схема функционирования зарубежных институтов общего инвестирования, аккумулирующая средства мелких инвесторов под определенную

инвестиционную декларацию, предусматривает создание акционерного общества открытого типа, размещение акций среди населения и выкупе их у акционеров.

Управление активами фонда осуществляет профессиональный управляющий. Размер фонда колеблется в зависимости от соотношения объема продаж и выкупа собственных акций. В отличие от рынка акций корпораций, вторичного рынка акций у взаимных фондов нет. Они не котируются на бирже и не обращаются на внебиржевом рынке. Их можно выкупить только в фонде или у его торговых агентов (андеррайтеров). Выкуплены фондом акции обездвиживаются. К особенностям функционирования взаимных фондов за рубежом относится их достаточно глубокая специализация.

Различают:

- взаимные фонды денежного рынка (вкладывающие активы в надежные краткосрочные обязательства государства и корпораций);

- фонды вложений в государственные долгосрочные и среднесрочные облигации;

- фонды муниципальных облигаций и тому подобное.

Одним из основных требований функционирования финансовых посредников, в том числе и ИФ, есть обеспечение прозрачности и ликвидности. Их деятельность требует соответствующего регулирования - как на государственном уровне, так и на уровне самоорганизации. Опыт зарубежных стран доказывает, регуляторные изменения в основном происходят за экономическими кризисами. Для стран СНГ в современных условиях задачи эффективного регулирования финансовыми потоками и поведением посредников является очень актуальным